Własna Firma

Własna firma – od czego zacząć?

Założenie własnej firmy stanowi marzenie milionów Polaków. Niektórych motywuje po prostu chęć zdobycia większych zarobków, zaś w innych przypadkach argument ekonomiczny ma znaczenie drugorzędne – liczy się po prostu pogoń za marzeniami. Biorąc pod uwagę sytuację gospodarczą w naszym kraju, własna firma coraz częściej stanowi optymalną alternatywę dla pracy na etacie. Rozmaite ulgi na star (głównie w przypadku składek ZUS) pozwalają na korzystniejszą alokację zasobów na początkowym etapie działalności, a ilość niezbędnych do wypełnienia formalności jest mniejsza. Łatwiej jest również pozyskać kapitał początkowy.

Jak założyć własną firmę? Przede wszystkim liczy się dobry pomysł. To właśnie na jego bazie powinieneś rozpisać biznesplan, a także przeanalizować sytuację rynkową w branży, w której chcesz rozpocząć działalność. Zastanów się również nad tym, skąd pozyskać fundusze na rozpoczęcie działalności. Czy posiadasz wystarczające oszczędności, czy będziesz musiał zaciągnąć kredyt w banku? A być może Twój pomysł jest tak dobry, że warto już na wstępie postarać się o wsparcie inwestorów lub finansowanie społecznościowe (crowdfunding)?

Założenie własnej firmy – jakie formalności?

Formalności jakie należy spełnić aby założyć działalność gospodarczą, nie są już dziś tak duże jak kiedyś. W pierwszej kolejności musisz udać się do Urzędu Miasta właściwego ze względu na siedzibę prowadzonej działalności i wypełnić formularz CEiDG-1. W formularzu będziesz musiał podać najważniejsze dane dotyczące swojej firmy, takie, jak adres prowadzonej działalności, nazwę firmy, czy swoje imię i nazwisko. Najistotniejszy jednak będzie numer PKD, który określi rodzaj (lub rodzaje) prowadzonej przez Ciebie działalności.

Kolejnym krokiem jest udanie się do Urzędu Skarbowego i zarejestrowanie się jako podatnik VAT. Co ważne, odpowiedni formularz musisz wypełnić nawet w sytuacji, w której jesteś zwolniony z obowiązku opłacania podatku VAT. Finalnie będziesz jeszcze musiał zarejestrować się w ZUS jako płatnik – również w sytuacji, w której zamierzasz skorzystać ze zwolnienia.

Pamiętaj także, że polskie prawo daje Ci możliwość prowadzenia działalności nierejestrowanej. Działalność nierejestrowana, zgodnie ze swoją nazwą, pozwoli Ci na pominięcie wszystkich formalności, o ile tylko spełnisz przewidziany ustawą warunek – nie możesz osiągać przychodów większych, niż 75% minimalnego wynagrodzenia.

Rodzaje działalności gospodarczej

Własna firma niejedno ma oblicze. Na terenie Polski możesz prowadzić działalność gospodarczą pod wieloma postaciami, z których każda ma swoje wady i zalety. Najprostszym i zarazem najczęściej zakładanym rodzajem firmy jest jednoosobowa działalność gospodarcza (JDG).

Istnieje jednak szansa, że będziesz mieć inne potrzeby, wobec czego inna forma prowadzenia działalności bardziej do Ciebie przemówi. Możesz prowadzić własną firmę także pod postacią spółki cywilnej, spółki kapitałowej (spółka z ograniczoną odpowiedzialnością, spółka akcyjna), lub spółki osobowej (spółka jawna, spółka partnerska, spółka komandytowa, spółka komandytowo-akcyjna).

Pokaż więcej

Otworzyć własny biznes miesiąc przed lockdownem to dla wielu przedsiębiorców recepta na porażkę. Dla Miłosza Anbatawiego, twórcy sieci Gentleman Barber Shop, był to początek imponującej kariery. Jak z pomysłu w pubie, z pożyczonym kapitałem i bez doświadczenia w branży, doszedł do 74 salonów w całej Polsce?

Tegoroczny, XVI Europejski Kongres Gospodarczy, zakończony 9 maja br. w Katowicach, okazał się rekordowy pod względem skali i frekwencji. Ponad 12 tysięcy zarejestrowanych uczestników stacjonarnych, kolejne 5 tysięcy gości uczestniczących w wydarzeniach online, 650 akredytowanych dziennikarzy, 1200 prelegentów i 180 merytorycznych debat, paneli i sesji. Wystąpienia osób ze znamienitego grona ekspertów, liderów biznesu i polityków, omawiających kluczowe wyzwania stojące przed kontynentem, odbiły się w świecie szerokim echem. Motywem wiodącym 16. edycji kongresu było 20-lecie przystąpienia Polski do Unii Europejskiej, a kontekstem debaty, transformacja dla przyszłości.

Książki biznesowe, które warto przeczytać prowadząc firmę, rozpoczynając własny biznes czy szukając sposobu na rozwój swojej kariery. Warto sięgnąć nawet po jedną z nich i poznać tajniki biznesu, komunikacji z ludźmi i osiągania swoich celów.

Biznesmeni, którzy zaczynali od zera pokazują, że niekoniecznie trzeba urodzić się w bogatej rodzinie, aby osiągnąć sukces. Historie tych ludzi pozwalają wierzyć, że los w każdym momencie może się odwrócić.

Najwięksi milionerzy lubią powtarzać, że aby osiągnąć sukces nie wystarczy marzyć, lecz trzeba realizować wyznaczone cele. Marzenie o własnym biznesie i nawet najpiękniejsze wyobrażenie o własnej firmie nie wystarczy, jeżeli nie wyznaczymy konkretnych celów i nie będziemy ich sukcesywnie realizować. Ten poradnik pomoże ci w podjęciu pierwszych kroków.

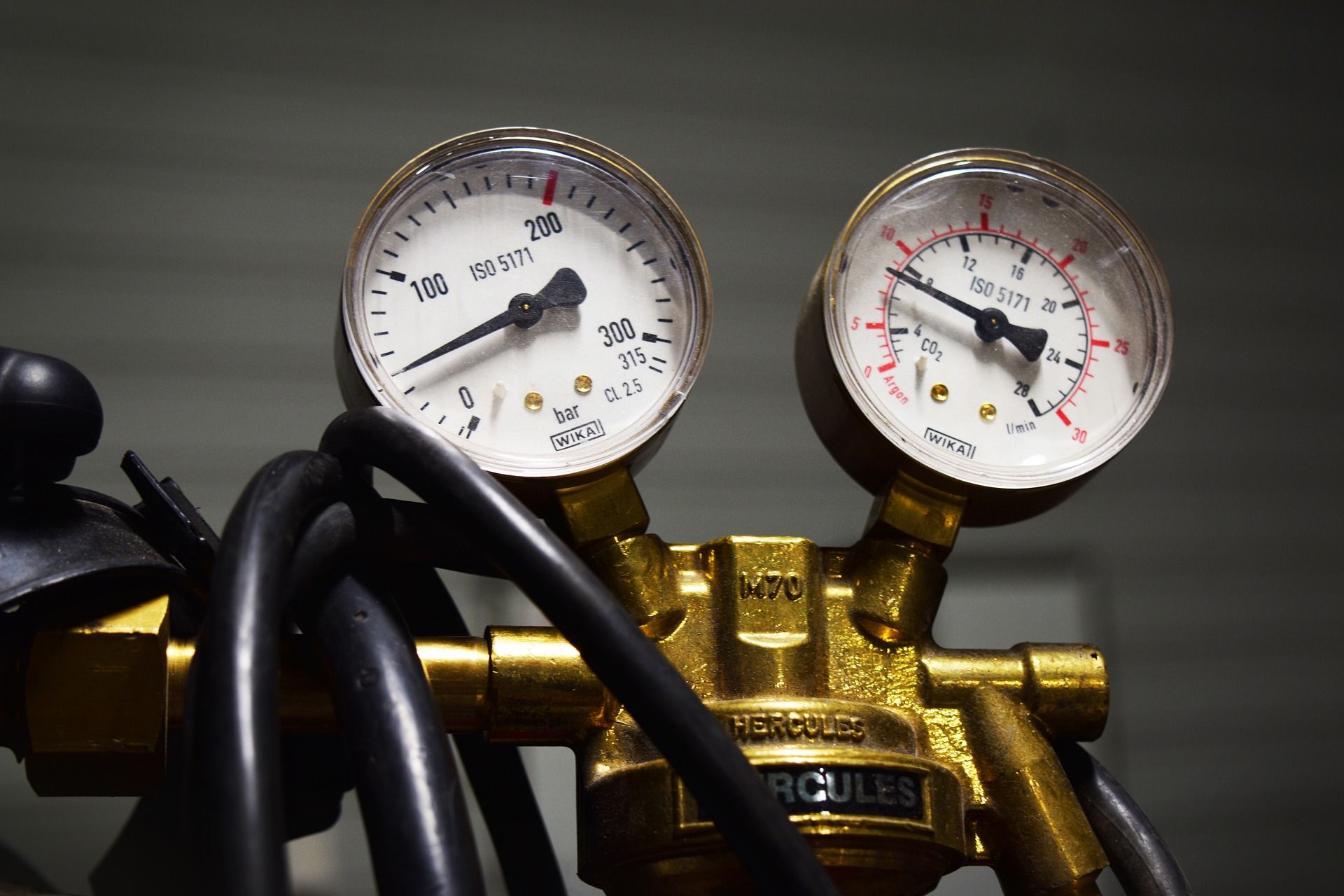

Polska Spółka Gazownictwa rozesłała pisma do przedsiębiorców. Dowiedzieli się z nich, że mogą zostać odcięci od dostaw gazu. PSG bowiem zakwalifikowała ich "do kategorii odbiorców podlegającym ograniczeniom w 12. stopniu zasilania". Oznacza to, że w przypadku wprowadzenia ograniczeń, nie będą mogli oni korzystać z gazu – podaje money.pl.Jak wynika z pism, które Polska Spółka Gazownictwa rozesłała do przedsiębiorców zostali oni zakwalifikowani do kategorii odbiorców podlegającym ograniczeniom w 12. stopniu zasilania. Urząd Regulacji Energetyki, wskazał w rozmowie z money.pl, że przygotowywanie planów wprowadzania ograniczeń jest działaniem rutynowym, odbywającym się corocznie od wielu już lat.Czytamy dalej, że polskie przepisy zostały dostosowane do unijnych regulacji i nowe rozporządzenie w tej sprawie wprowadzone zostało w kwietniu 2021 r. Nie jest więc to zapis nowy, jednak obecna sytuacja na rynkach gazu i energii wyczuliła przedsiębiorców na wszelkie niepokojące sygnały. Jak uspokaja Agnieszka Głośniewska, rzeczniczka URE, przesyłanie tego typu informacji jest jednak działaniem standardowym i nie wynika z bieżącej sytuacji czy to na wschodzie Europy, czy w związku problemami na rynku gazu.– Opracowane przez tych operatorów dokumenty na wypadek wystąpienia sytuacji kryzysowej pozwalają na zapewnienie ciągłej i bezpiecznej pracy systemu gazowego, a co za tym idzie na dostarczenie gazu ziemnego do możliwie maksymalnego kręgu odbiorców oraz zabezpieczenie dostaw do odbiorców chronionych przed ograniczeniem dostaw gazu w sytuacji ewentualnego jego deficytu – zaznacza Agnieszka Głośniewska, rzeczniczka URE.Money wyjaśnia dlaczego akurat teraz są prowadzone takie dizałania. Każdy operator systemu przesyłowego lub dystrybucyjnego gazu musi w 14 dni od dnia otrzymania decyzji Prezesa URE o zatwierdzeniu planu ograniczeń, przekazać informacje o maksymalnych godzinowych i dobowych ilościach poboru gazu ziemnego w poszczególnych stopniach zasilania swoim odbiorcom. Ponieważ plan dla PSG został zatwierdzony, spółka rozsyła stosowaną informację przedsiębiorcom.

W Polsce działa prawie 3 mln firm, z czego 327 tys. prowadzących je osób korzysta z „Małego ZUS plus”. Przedsiębiorcy, którzy chcą dopiero w tym roku zacząć korzystać z tej ulgi powinni to zgłosić w ZUS do 31 stycznia. Ci, którzy korzystali z ulgi w 2021 roku i nadal spełniają warunki, nie muszą tego zgłaszać ponownie. Przedsiębiorcy, którzy korzystają z Małego ZUS plus w 2022 roku, muszą złożyć dodatkowe dokumenty rozliczeniowe. Mają na to czas do 20 lutego. Ulga uprawnia do płacenia niższych składek na ubezpieczenia społeczne. Nie dotyczy to jednak składki zdrowotnej, którą przedsiębiorca opłaca w pełnej wysokości. – Zainteresowanie tą ulgą jest stosunkowo duże. Do Małego ZUS-u plus jest zgłoszonych ponad 327 tys. przedsiębiorców w całej Polsce – mówi Iwona Kowalska-Matis regionalny rzecznik prasowy ZUS na Dolnym Śląsku. Mały ZUS plus adresowany jest do przedsiębiorcy, którego przychód w poprzednim roku kalendarzowym nie przekroczył 120 tys. zł. Jeśli działalność gospodarcza była prowadzona krócej, limit przychodu wylicza się proporcjonalnie do liczby dni prowadzenia firmy. Z ulgi skorzysta tylko osoba, która prowadziła działalność gospodarczą w poprzednim roku, przez co najmniej 60 dni. Z Małego ZUS plus można korzystać maksymalnie przez 36 miesięcy w ciągu ostatnich 60 miesięcy prowadzenia firmy. – Decydując się na skorzystanie z ulgi trzeba wiedzieć, ze dotyczy ona tylko składek na ubezpieczenia społeczne. Składkę na ubezpieczenie zdrowotne przedsiębiorca musi płacić w pełnej wysokości – przestrzega Kowalska-Matis.

Przedsiębiorcy muszą pamiętać o ważnych terminach i wypełnianiu obowiązków względem urzędu skarbowego, Zakładu Ubezpieczeń Społecznych czy podatkach i opłatach lokalnych. W grudniu 2021 r., osoby prowadzące działalność gospodarczą nie mogą zapomnieć o kilku istotnych datach.Przed końcem roku uregulować wszystkie sprawy w Urzędzie Skarbowym i Zakładzie Ubezpieczeń Społecznych.1 grudnia wchodzą w życie zmiany w postępowaniu restrukturyzacyjnym. Od tego dnia poprawione zostanie postępowanie o zatwierdzenie układu, oznacza to, że dłużnik będzie mógł regulować część zobowiązań, które są objęte układem przy jednoczesnym zapewnieniu ochrony przed egzekucją na poziomie postępowania sanacyjnego.

Pomimo tego, że termin na odwołanie do sądu w sprawie zwolnienia ze składek minął, firmy mogą łatwo go przywrócić - podaje dziennik "Rzeczpospolita". Jak podkreśla dziennik "Rzeczpospolita", dziesiątki tysięcy przedsiębiorców, którym ZUS w zeszłym roku odmówił prawa do zwolnienia z obowiązku zapłaty składek, ciągle może się tego domagać przed sądem. "W przypadku poszczególnych prowadzących działalność gospodarczą może to być nawet kilka czy kilkanaście tysięcy złotych" - podaje gazeta.Z informacji, jakie „Rzeczpospolita” uzyskała w ZUS od marca 2020 r., gdy ruszyło wsparcie z tarcz antykryzysowych, do Zakładu wpłynęło około 2,7 mln wniosków od przedsiębiorców o zwolnienie z obowiązku zapłaty składek.Gazeta przypomina, że warunkiem zwolnienia było złożenie w terminie deklaracji rozliczeniowych ZUS DRA. "Później, gdy rząd zaproponował wsparcie dla poszczególnych branż, wielu przedsiębiorców spotkało się z odmową, gdy PKD ich działalności wynikające z rejestrów nie figurowało na ustawowej liście" - dodaje "Rz". Jak pokazują statystki ZUS negatywne odpowiedzi Zakładu dotyczyły około 92 tys. wniosków Od tych decyzji przedsiębiorcy złożyli odwołania tylko w 5 tys. spraw. "W ostatnim czasie większość z nich wygrała procesy o prawo do ulg w składkach" - zaznacza gazeta.

Polski Ład przyniesie zmianę przy korektach JPK_VAT. Oznacza, to że przedsiębiorca składający korektę JPK_VAT nie będzie musiał złożyć czynnego żalu. Rząd zdecydował uwzględnić postulat Rzecznika Małych i Średnich Przedsiębiorców, o czym poinformowało jego biuro w komunikacie. Aktualne przepisy przewidują, że sprawca, który po popełnieniu czynu zabronionego zawiadomi o nim organ powołany do ścigania, ujawniając istotne okoliczności tego czynu, nie podlega karze za przestępstwo lub wykroczenie skarbowe. Co ważne, nawet jeśli przed złożeniem korekty wszczęte zostało postępowanie przygotowawcze w sprawie podatnika, z chwilą prawidłowego rozliczenia jest ono umarzane. Na mocy zmian, jakie niesie ze sobą Polski Ład, istotna będzie szybkość złożenia korekty - a ta musi nastąpić przed wszczęciem postępowania przygotowawczego o przestępstwo lub wykroczenie skarbowe.

Od 1 stycznia 2022 przedsiębiorcy będą mogli skorzystać z Krajowego systemu e-Faktura. Krajowa Administracja Skarbowa pracuje nad nowym narzędziem, które ma zakończyć erę papierowych faktur.System ma przyspieszyć okres rozliczania podatku VAT z 60 na 40 dni, oraz będzie przechowywał faktury. Oznacza, to że przedsiębiorcy nie będą musieli przechowywać dokumentów i ich archiwizować.W pierwszej fazie wdrażania e-faktury, polscy przedsiębiorcy będą z niej korzystać dobrowolnie. Będzie ona działała, jako jedna z dopuszczonych form dokumentowania sprzedaży, obok faktur papierowych i obecnie już występujących w obrocie gospodarczym faktur elektronicznych. W 2023 r. korzystanie z e-faktury stanie się obligatoryjne.

W części wieczornej kongresu, uczestnicy spotkają się ponownie z rodziną Smarczyńskich przechodzącą sukcesję - w spektaklu performatywnym „W rodzinnym zwierciadle” cz. II. Stawka większa niż biznes, czyli odpowiedzialne decyzje rodzin biznesowych – pod takim hasłem spotkają się 27-28 września polscy przedsiębiorcy rodzinni, aby rozmawiać o odpowiedzialności właścicielskiej i profesjonalizacji biznesu i rodziny. To szczególnie ważny temat, gdyż wiele firm stoi obecnie przed wyzwaniem sukcesji i decyzją, co dalej. Dr Adrianna Lewandowska zwraca uwagę, że: dla zachowania jedności rodziny oraz jedności firmy rodzina właścicielska powinna opracować mechanizmy ładu rodzinnego. Potwierdzają to badania firm, które przetrwały kolejne zmiany pokoleniowe i są co najmniej trzecie w generacji zarządzających właścicieli. Kluczowym czynnikiem sukcesu okazało się efektywne wdrażania mechanizmów nadzoru właścicielskiego. Dwudniowe wydarzenie, podczas którego prelegenci skupią się na mechanizmach ładu, nadzoru właścicielskiego, konstytucji firmy rodzinnej, fundacji rodzinnej i alternatywach dla niej oraz innym wyzwaniom właścicieli firm, poprowadzą Adrianna Lewandowska, Prezes Instytutu Biznesu Rodzinnego oraz Maciej Stradomski, Przewodniczący Rady Programowej Instytutu Biznesu Rodzinnego. Swoją wiedzą i biznesowym doświadczeniem, szczególnie w obszarze odpowiedzialności właścicielskiej, podzielą się właściciele największych polskich firm rodzinnych. Oprócz prelekcji i dyskusji tematycznych zaplanowane jest także uroczyste wyróżnienie i nagrodzenie najbardziej wrażliwych społecznie firm rodzinnych nominowanych w Konkursie Firma Rodzinna Roku. Następnie właściciele nagrodzonych przedsiębiorstw wezmą udział w rozmowie na temat skutecznej strategii i rozwoju firmy w oparciu o wartości rodziny biznesowej oraz świadomego dbania o dobro i rozwój pracowników oraz otoczenia biznesowego. Każdy uczestnik otrzyma także opracowany przez Ekspertów Instytut Biznesu Rodzinnego „Kodeks dobrych praktyk dla właścicieli firm rodzinnych” – publikację dla właścicieli, którzy chcą budować skuteczny system nadzoru właścicielskiego, ramy do ułożenia relacji między Radą Rodziny, Radą Nadzorczą, Zarządem a Właścicielami i szukają dobrych praktyk dla opracowania indywidualnych i transparentnych rozwiązań. Na podstawie case study firmy Kross Adrianna Lewandowska porozmawia o dobrych praktykach w budowaniu nadzoru właścicielskiego i profesjonalizacji w zakresie ładu korporacyjnego oraz rodzinnego z przedstawicielami rodziny właścicielskiej: Zbigniewem Sosnowskim, Kacprem Sosnowskim i Maciejem Sosnowskim oraz przedstawicielami Zarządu i Rady Nadzorczej spoza rodziny: Filipem Wojciechowskim i Piotrem Nowjalisem. O odpowiedzialnym budowaniu biznesu na pokolenia oraz wartości dodanej, jaką wniósł do rodzinnego przedsiębiorstwa, opowie dr Adam Mokrysz, Prezes Grupy Mokate. Natomiast temat odpowiedzialnego przywództwa kobiet w firmach rodzinnych przybliży Barbara Woźniak - pełniąca funkcję prezesa i dyrektora sprzedaży w spółkach Ovotek i Eggs Product, należących do Grupy Woźniak. O kulturze organizacyjnej firmy rodzinnej, która stanowi kreatywną siłę w kryzysie, opowiedzą ojciec i córka – mentor i sukcesorka Pałuckiej Drukarni Opakowań – Włodzimierz Olejniczak i Karolina Olejniczak. Zamknięcie Kongresu należy do Romana Wieczorka, byłego Prezesa Zarządu Firmy Skanska Polska oraz - pierwszego i jedynego Polaka - członka zarządu Światowego Grupy SKANSKA w Sztokholmie, jednej z największych firm budowlano - deweloperskich na świecie. Roman znalazł się w bardzo wąskim gronie Polaków, którzy zasiadali w zarządach firm z listy Fortune 500, jest liderem o międzynarodowym doświadczeniu, mentorem wielu sukcesorów i managerów, którzy chcą świadomie kształtować swoje życie.Każdego dnia odbędą się indywidualne prelekcje oraz moderowane przez ekspertów panele dyskusyjne, w których wezmą udział polscy przedsiębiorcy rodzinni. Polscy przedsiębiorcy i eksperci będą rozmawiać o m.in. transparentnych zasadach funkcjonowania firm rodzinnych, fundacjach rodzinnych, alternatywnych zewnętrznych źródłach finansowania inwestycji i budowaniu mechanizmów ładu nadzorczego.

Ministerstwo Finansów planuje po raz kolejny chce uszczelnić system podatkowy w Polsce. Pomocny ma okazać się Polski Ład. Jednym z postulatów jest ustalenie maksymalnej kwoty sprzedaży za gotówkę pomiędzy firmami. Eksperci mówią, że przedsiębiorcy sobie poradzą z limitem 8 tys. zł. Z tego artykułu dowiesz się:Jakie zmiany planuje resort finansów i czym mają one pomócW jaki sposób przedsiębiorcy ominą przepisyCzy urzędy skarbowe to zauważą

Dotacje bezzwrotne na pokrycie kosztów prowadzenia działalności gospodarczej to jedna z ostatnich form koronawirusowej pomocy. Przedsiębiorcy wciąż mogą składać wnioski i otrzymać 5 tys. zł. Z tego artykułu dowiesz się:Na czym polega dotacja i komu przysługujeW jakiej kwocie można otrzymać dotacjęDo kiedy i w jaki sposób można składać wnioski

Polski Fundusz Rozwoju rozdysponował pieniędzmi z tarczy antykryzysowej, a teraz chce, żeby firmy je zwracały. PFR zasłania się dostrzeżeniem błędów, natomiast prawnicy mówią wprost: formularz od PFR-u mógł być skonstruowany wadliwie.Z tego artykułu dowiesz się:Dlaczego PFR żąda zwrotu pieniędzyCzy wina leży po stronie przedsiębiorcówCo doradzają prawnicy i jak sprawę chce rozwiązać PFR

Osoba prowadząca działalność gospodarczą w dowolnym momencie może przekazać ją członkowi rodziny. Należy pamiętać, że jednoosobowa działalność gospodarcza przypisana jest konkretnej osobie fizycznej i zostaje zarejestrowana pod jej nazwiskiem. W związku z tym nie ma możliwości przekazania takiej firmy innej osobie. Jednak osoba prowadząca jednoosobową działalność gospodarczą może przekazać ją w formie darowizny na rzecz określonego członka rodziny. W artykule wyjaśniamy, w jaki sposób przekazać firmę w postaci darowizny. Majątek firmowy Majątek firmowy mogą stanowić: grunty, budynki, lokale, maszyny, środki transportu, wyposażenie, towary i materiały a także wartości niematerialne i prawne (np. programy komputerowe, prawa autorskie, licencje i patenty). Majątek firmowy w ramach darowizny, można przekazać na podstawie odpowiedniej umowy. Najczęściej wystarczy zwykła umowa w formie pisemnej. Jednak w przypadku przekazania członkowi rodziny nieruchomości w postaci darowizny, sporządzenie aktu notarialnego staje się obowiązkiem. Przedsiębiorca dokonujący darowizny powinien też sporządzić protokół przekazania określonych składników majątku. W protokole należy wyszczególnić, co jest przedmiotem darowizny oraz podać informacje dodatkowe jak np. wartość początkowa i ewentualne umorzenie, rodzaj oraz ilość przekazanych dóbr. Darowizna przedsiębiorstwa na rzecz współmałżonka W momencie gdy darowizna przedsiębiorstwa przekazywana jest współmałżonkowi, z którym łączy nas wspólność majątkowa, wystarczy sporządzić protokół przekazania. W tym przypadku nie jest wymagane podpisanie umowy, ponieważ przy wspólnocie majątkowej nie ma znaczenia, jak określone składniki majątku są użytkowane, gdyż w dalszym ciągu stanowią majątek wspólny współmałżonków. Mogą zdarzyć się sytuacje, gdy częścią składową przekazywanego majątku jest rzecz będąca własnością tylko jednego z małżonków. W tym przypadku należy sporządzić odpowiednią umowę darowizny. Te same zasady dotyczą małżonków posiadających rozdzielność majątkową. Rejestracja nowej działalności gospodarczej w przypadku darowizny Jednoosobowa działalność gospodarcza przypisania jest do konkretnej osoby fizycznej i nie ma możliwości przekazania jej w darowiźnie. Członek rodziny, który otrzyma majątek firmowy w formie darowizny będący własnością danego przedsiębiorstwa, w celu prowadzenia jednoosobowej działalności musi ją zarejestrować w CEIDG. Firma jzostaje przypisana do nowego właściciela i zarejestrowana pod jego jego nazwiskiem. W nazwie nowo założonej firmy można użyć tej samej nazwy, pod którą zarejestrowana była wcześniej działalność (bez danych osobowych poprzedniego właściciela). Podatek od darowizny przedsiębiorstwa na rzecz członka rodziny Z opłacenia podatku dochodowego zwolniona jest darowizna dla członków rodziny zaliczanych do I lub II grupy podatkowej. Inne osoby w momencie otrzymania darowizny zobowiązane są do wykazania przychodu zgodnie z wartością rynkową otrzymanego majątku. I grupa podatkowa to małżonek, wstępni, zstępni, pasierb, ojczym, macocha, rodzeństwo, teściowie, zięć, synowa . II grupa podatkowa to zstępni rodzeństwa, rodzeństwo rodziców, zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa i rodzeństwo małżonków, małżonkowie rodzeństwa małżonków, małżonkowie innych zstępnych . III grupa podatkowa to pozostali nabywcy. Członkowie najbliższej rodziny jak małżonek, zstępni, wstępni, rodzeństwo, pasierb, ojczym i macocha dodatkowo mogą zastosować zwolnienie z podatku od spadku i darowizn, ale tylko kiedy dostarczą do US zawiadomienie o otrzymaniu darowizny na formularzu SD-Z2. Należy pamiętać, że przekazanie w formie darowizny towarów i materiałów, rodzi konieczność dokonania korekty kosztów o wartość przekazanych towarów handlowych i materiałów zaliczonych wcześniej do kosztów uzyskania przychodów. Nie trzeba jednak wyksięgowywać odpisów amortyzacyjnych od darowanych środków trwałych, dokonanych przed przekazaniem darowizny. Niezamortyzowana część wartości takich środków nie stanowi kosztów uzyskania przychodów. Podobne zasady dotyczą darowanego wyposażenia. W tej sytuacji nie trzeba dokonywać korekty kosztów o wydatki poniesione na zakup wyposażenia użytkowanego w działalności, a później przekazanego w formie darowizny zorganizowanej części przedsiębiorstwa. Opodatkowanie darowizny przedsiębiorstwa podatkiem VAT Darowizna przedsiębiorstwa na rzecz członka rodziny dokonana przed formalną likwidacją firmy może być uznana za transakcję zbycia przedsiębiorstwa lub zorganizowanej części przedsiębiorstwa, co oznacza, zgodnie z ustawą o podatku od towarów i usług (Ustawa z dnia 11.03.2004 r. o podatku od towarów i usług ( Dz. U. z 2021 r. poz. 685)), że czynność ta nie podlega opodatkowaniu podatkiem VAT. Przepisów tych nie stosuje się jednak do transakcji zbycia przedsiębiorstwa lub zorganizowanej części przedsiębiorstwa. Darowizna przedsiębiorstwa a zawarte wcześniej umowy Dokonanie darowizny przedsiębiorstwa nie powoduje automatycznego przepisania na nowego wszystkich umów firmy. Konieczne jest tu dopełnienie pewnych formalności jak przeniesienie praw i obowiązków z poprzedniego właściciela na nowego.

Co roku Zakład Ubezpieczeń Społecznych organizuje różnego rodzaju konkursy na dofinansowanie dla przedsiębiorców. Najczęściej są one kierowane do mikroprzedsiębiorstw, małych i średnich firm. W 2021 roku pula środków przeznaczonych na programy związane z poprawą Bezpieczeństwa i Higieny Pracy to, bagatela, 50 milionów złotych. Jak sięgnąć po te pieniądze, na co można wydać i jakie dokumenty trzeba złożyć?

,Niewiele jest firm (nawet tych mikro), które można prowadzić, nie posiadając samochodu, a skoro pojawia się samochód – pojawiają się związane z nim koszty. A wraz z kosztami, pojawia się pytanie – które z nich można odliczyć i jak? Co z paliwem?

Jednym ze sposobów na wypłatę pieniędzy ze spółki z o.o. jest wypłata wynagrodzenia wspólnika (z tytułu powołania go do pełnienia funkcji członka zarządu za wynagrodzeniem). Wynagrodzenie członka zarządu, jak każda inna wypłata pieniędzy ze spółki, wiąże się z konsekwencjami podatkowymi. W artykule wyjaśniamy, jak dokonać wypłaty wynagrodzenia dla członka zarządu na podstawie uchwały zgromadzenia wspólników. Podwójne opodatkowanie w spółce z o.o. Podwójne opodatkowanie w spółce z o.o. wynika z faktu, że spółka z o.o. posiada odrębną osobowość prawną. Opodatkowaniu w tym przypadku podlega zarówno dochód uzyskany przez spółkę, jak i dochód wspólników wypłacających pieniądze ze spółki. Jako, że wypracowany w spółce z o.o. dochód jest własnością spółki, wspólnicy nie mogą wypłacać pieniędzy ze spółki bezpodstawnie i w dowolnym momencie. Każda wypłata pieniędzy na rzecz wspólnika wymaga odpowiedniego udokumentowana i rozliczenia podatkowego. Odpłatne pełnienie funkcji członka zarządu w spółce na podstawie powołania na mocy uchwały zgromadzenia wspólników Wypłata pieniędzy ze spółki z o.o. dla członka zarządu może nastąpić z tytułu powołania do pełnienia funkcji członka zarządu za wynagrodzeniem. Aby było to możliwe, należy sporządzić uchwałę zgromadzenia wspólników. W zapisach Kodeksu spółek handlowych (Ustawa z dnia 15września 2000 r. Kodeks spółek handlowych (Dz. U. 2000 Nr 94 poz. 1037)) istnieje zapis mówiący o tym, że w umowie między spółką a członkiem zarządu oraz w sporze z nim spółkę reprezentuje rada nadzorcza lub pełnomocnik powołany uchwałą zgromadzenia wspólników. W takiej uchwale albo w odrębnej uchwale ustalającej wysokość wynagrodzenia dla członka zarządu wspólnicy określają wysokość wynagrodzenia lub warunki jego naliczania lub mogą przyznać inne świadczenia dodatkowe mające związek z pełnioną funkcją. Nie ma potrzeby zawierać dodatkowej umowy pomiędzy członkiem zarządu a spółką z ograniczoną odpowiedzialnością. Uchwała zgromadzenia wspólników może określać, w jakich okresach będzie wypłacane wynagrodzenie danemu członkowi zarządu (jednorazowo, co miesiąc, co kwartał). Można również w każdym momencie stworzyć odrębną uchwałę zgromadzenia wspólników, na podstawie której członek zarządu otrzyma dodatkowe wynagrodzenie za pełnienie funkcji członka zarządu. Taka uchwała może mu przyznać między innymi dodatkową premię. W tym miejscu należy wyjaśnić, iż wypłata wynagrodzenia z tytułu pełnienia funkcji członka zarządu w spółce na podstawie powołania na mocy uchwały zgromadzenia wspólników nie zależna od zysku spółki. Oznacza, że pieniądze mogą być wypłacone nawet wtedy, gdy firma wykazuje stratę. Wynagrodzenie członka zarządu Ustalenie wysokości wynagrodzenia członków zarządu spółek z ograniczoną odpowiedzialnością jest uzależnione od udziałowców posiadających w tym zakresie sporą swobodę. Jeśli uchwała wspólników ustala zbyt wysokie wynagrodzenie może jej zostać postawiony zarzut sprzeczności z umową spółki, dobrymi obyczajami, godzenia w interesy spółki lub pokrzywdzenia wspólnika. Wynagrodzenie powinno być zatem adekwatne do zakresu wykonywanych obowiązków, oraz do kondycji finansowej spółki. Rozliczenie wynagrodzenia członka zarządu Przychody z tytułu pełnienia funkcji w spółce na podstawie aktu powołania zaliczane są do przychodów z działalności wykonywanej osobiście. Wynagrodzenie członka zarządu na podstawie aktu powołania podlega opodatkowaniu podatkiem dochodowym na zasadach ogólnych, czyli według skali podatkowej. Zaliczka na podatek dochodowy powinna zostać pobrana w wysokości 17%. W przypadku powołania członek zarządu ma prawo do pomniejszenia przychodu o standardowe koszty jego uzyskania, dokładnie tak jak przy stosunku pracy. Przy ustalaniu wysokości zaliczki na podatek dochodowy nie należy jednak zmniejszać jej o kwotę wolną od podatku. W sytuacji kiedy wynagrodzenie członka zarządu nie przekracza 200 zł, płatnik pobiera zryczałtowany podatek według stawki 17%, bez pomniejszenia o koszty uzyskania przychodów. Zaliczka na podatek dochodowy misi być wpłacona do Urzędu Skarbowego w terminie do 20 dnia kolejnego miesiąca. Wynagrodzenie wypłacone członkowi zarządu na podstawie aktu powołania stanowi w spółce z o.o. koszt uzyskania przychodów. Składki ZUS a odpłatne pełnienie funkcji członka zarządu w spółce na podstawie powołania na mocy uchwały zgromadzenia wspólników Wypłata wynagrodzenia na podstawie uchwały powołującej członka zarządu lub prezesa do pełnienia funkcji członka zarządu za wynagrodzeniem nie wiąże się z koniecznością odprowadzenia składek do ZUS. Członka zarządu pobierającego wynagrodzenie na podstawie powołania na mocy uchwały zgromadzenia wspólników nie należy zatem zgłaszać do ubezpieczeń. Wynagrodzenie dla członka zarządu na podstawie uchwały zgromadzenia wspólników jest jednym ze sposobów na wypłatę pieniędzy ze spółki z o.o. Ze względu na brak obciążeń z tytułu składek ZUS odpłatne pełnienie funkcji członka zarządu w spółce jest częstym rozwiązaniem. Trzeba jednak pamiętać, iż wynagrodzenie z tytułu pełnienia funkcji członka zarządu w spółce jest opodatkowane podatkiem dochodowym.

RODO – skrót od Rozporządzenia o Ochronie Danych Osobowych, wprowadza nowe prawa dla klientów. Według przepisów jednym z obowiązków administratorów przetwarzających dane osobowe jest informowanie klientów o przetwarzaniu ich danych. Ustawa o ochronie danych osobowych (Ustawa z dnia 10 maja 2018 r. o ochronie danych osobowych (Dz.U. 2018 poz. 1000)) nakłada na niektórych administratorów danych osobowych obowiązek powołania Inspektora Ochrony Danych Osobowych (IOD). W artykule wyjaśnimy, kim jest Inspektor Danych Osobowych i kiedy jest potrzebny. Inspektor Ochrony Danych Osobowych (IOD) Do powołania Inspektora Danych Osobowych zobowiązane są wszystkie organy państwowe, które przetwarzają dane wrażliwe na duża skalę oraz podmioty, których działalność polega na monitorowaniu osób na dużą skalę. IOD to osoba powoływana przez administratora lub podmiot przetwarzający w celu dopilnowania przestrzegania w firmie lub organizacji przepisów o ochronie danych osobowych. IOD jest pośrednikiem między Urzędem Ochrony Danych Osobowych, podmiotem przetwarzającym dane oraz osobą, której dane są przetwarzane. Dodatkowo Inspektor Ochrony Danych Osobowych pomaga przy sporządzaniu oceny ryzyka oraz oceny skutku ochrony danych osobowych. Zadania Inspektora Ochrony Danych Osobowych Do głównych zadań IOD należą: – informowanie administratora, podmiotu przetwarzającego oraz pracowników o obowiązkach wynikających z RODO – doradzanie, jak przestrzegać przepisów o ochronie danych osobowych – monitorowanie przestrzegania przepisów – pomaganie przy sporządzaniu oceny ryzyka lub oceny skutków dla ochrony danych osobowych – zachowanie poufności w związku z wykonywanymi zadaniami w ramach ochrony danych osobowych – kontaktowanie się z organem nadzorczym . Warto zaznaczyć, że Inspektor Ochrony Danych Osobowych nie ponosi odpowiedzialności za niezgodność z RODO. Obowiązek prawidłowego przestrzegania przepisów o ochronie danych osobowych ma administrator lub podmiot przetwarzający. Obowiązek powołania IOD IOD musi zostać powołany przez wszystkie podmioty publiczne, które na dużą skalę przetwarzają wrażliwe dane, a także podmioty, których główna działalność polega na monitorowaniu osób na dużą skalę. Pozostałe podmioty mogą, ale nie muszą, powoływać IOD. Ale jeśli już go wyznaczą, muszą postępować zgodnie z prawnymi wymaganiami. Zespół ekspertów powołanych do wydawania wytycznych w zakresie RODO, zaleca, sporządzić dokumentację uzasadniającą brak obowiązku wyznaczania IOD. Kto może pełnić funkcję IOD? Inspektor Ochrony Danych Osobowych może być pracownikiem administratora lub podmiotu przetwarzającego lub wykonywać zadania na podstawie umowy o świadczenie usług. Grupa przedsiębiorstw może wyznaczyć jednego IOD, ważne aby kontakt z nim był stale zapewniony (w tym celu należy upublicznić jego dane kontaktowe). Inspektor Ochrony Danych Osobowych nie może być odwołany ani ukarany przez administratora ani podmiot przetwarzający za wypełnianie zadań. Polega bowiem najwyższemu kierownictwu administratora lub podmiotu przetwarzającego. Odwołanie może jednak mieć miejsce w uzasadnionych przypadkach jak np. kradzież czy rażące naruszenie obowiązków i dotyczy to zarówno inspektorów-pracowników, jak i inspektorów zewnętrznych. RODO nie wyjaśnia, jak i kiedy IOD może zostać odwołany i zastąpiony inną osobą, jest to zależne to od podmiotu, który wyznaczył inspektora. Jak powołać IOD? Inspektor Ochrony Danych Osobowych powoływany jest na podstawie kwalifikacji zawodowych. Jest to głównie wiedza z zakresu prawa i praktyk w dziedzinie ochrony danych oraz umiejętności wypełnienia zadań w zakresie ochrony danych osobowych. Obowiązkiem administratorów lub podmiotów przetwarzających związanych z IOD jest niezwłoczne włączanie IOD w sprawy związane z ochroną danych osobowych oraz zapewnienie IOD niezbędnych materiałów, aby mógł wykonywać swoją rolę, a także poinformowanie pracowników o wyznaczeniu IOD. Administratorzy i podmioty przetwarzające muszą również wydać instrukcje dla IOD co do sposobu wykonywania zadań, oraz zapewnić odpowiedni wymiar czasu pracy dla zadań IOD, tak by nie kolidowały z pozostałymi obowiązkami (w przypadku pracowników powołanych na stanowisko IOD). Powiadomienie Prezesa Urzędu Ochrony Danych Osobowych o wyznaczeniu Inspektora Ochrony Danych Osobowych Administrator lub podmiot przetwarzający muszą opublikować dane kontaktowe inspektora i zawiadomić o nich organ nadzorczy (Prezesa Urzędu Ochrony Danych Osobowych). Terminy na takie zawiadomienie, zostały podane w znowelizowanej ustawie o ochronie danych osobowych. W zawiadomieniu o wyznaczeniu IOD trzeba podać: – imię, nazwisko, adres e-mail lub numer telefonu inspektora – imię i nazwisko oraz adres zamieszkania, jeśli administratorem lub podmiotem przetwarzającym jest osoba fizyczna – firmę oraz adres prowadzenia działalności gospodarczej, jeśli administratorem lub podmiotem przetwarzającym jest osoba fizyczna prowadząca działalność gospodarczą – pełną nazwę oraz adres siedziby, jeśli administratorem lub podmiotem przetwarzającym jest podmiot inny niż przedstawiony w powyższych punktach – REGON, jeżeli został nadany administratorowi lub podmiotowi przetwarzającemu. Zawiadomienia o wyznaczeniu IOD dokonuje się w formie elektronicznej wraz z kwalifikowanym podpisem elektronicznym lub podpisem potwierdzonym profilem zaufanym ePUAP. Zawiadomienia może też dokonać pełnomocnik podmiotu wyznaczającego. Do takiego zawiadomienia należy dołączyć pełnomocnictwo udzielone w formie elektronicznej.

W świetle prawa upadłość firmy ogłasza się w stosunku do przedsiębiorstwa, które stało się niewypłacalne, to znaczy straciło zdolność do regulowania swoich zobowiązań pieniężnych w terminie przekraczającym trzy miesiące. Niewypłacalność stwierdza się również wtedy, gdy zobowiązania pieniężne dłużnika przekraczają wartość jego majątku w postaci aktywów przez okres powyżej jednego roku. Organem właściwym do ogłaszania upadłości jest sąd upadłościowy w składzie trzech sędziów zawodowych. Postępowanie upadłościowe toczy się w rejonowym sądzie gospodarczym właściwym ze względu na prowadzenie działalności firmy. Wniosek o ogłoszenie upadłości może zgłosić dłużnik lub każdy z jego wierzycieli. Sądowe postanowienie w sprawie ogłoszenia upadłości zostaje wydane w ciągu dwóch miesięcy od daty złożenia wniosku.

Działalność badawczo-rozwojowa jest domeną wielkich korporacji. Ale takie działania może prowadzić również każda osoba mająca do tego kwalifikacje. Dochody uzyskiwane ze sprzedaży praw własności intelektualnej mogą być opodatkowane na podstawie podatkowej ulgi IP Box. W przeciwieństwie do standardowych form rozliczeń podatku dochodowego IP Box (skrót od angielskiego Patent Box) jest stosunkowo skomplikowanym narzędziem fiskalnym. Wcześniej podatnicy w Polsce nie mieli do czynienia z tak trudnym w praktyce instrumentem podatkowym.

Zgodnie z przepisami pracownik ulegający wypadkowi w trakcie wykonywania czynności służbowych jest chroniony przez pracodawcę. To do zatrudniającego należy zabezpieczenie stanowiska pracy i przygotowanie miejsca w taki sposób, by było ono bezpieczne dla pracownika. To również pracodawca jest w obowiązku sporządzić protokół, którego kształt i formę określają odpowiednie przepisy prawa pracy. Kto i kiedy powinien go sporządzić? Jakie elementy musi zawierać?

Przedsiębiorca, który w swojej firmie posiada środki trwałe, musi umieć określić charakter nakładów poniesionych na te środki. Chodzi tu o rozróżnienie czy nastąpił remont czy modernizacja środka trwałego. W artykule przyjrzymy się tym pojęciom i wskażemy jakie są pomiędzy nimi różnice. Kwestia rozróżnienia tych dwóch pojęć jest o tyle istotna, że należy odpowiednio zakwalifikować tego typu wydatki do kosztów firmy. W zależności od tego, czy przedsiębiorca dokonał remontu czy modernizacji środka trwałego będzie on podlegał albo bezpośredniemu albo pośredniemu zaliczeniu do kosztów uzyskania przychodu. Przy pośrednim zaliczeniu do kosztów uzyskania przychodu będzie się to odbywać przez odpisy amortyzacyjne. Remont środka trwałego W myśl przepisów ustawy z dnia 7 lipca 1994 r. prawo budowlane (Ustawa z dnia 7 lipca 1994 r. Prawo budowlane (Dz. U. 1994 Nr 89 poz. 414)), remont to wykonywanie w istniejącym obiekcie budowlanym robót budowlanych polegających na odtworzeniu stanu pierwotnego, a niestanowiących bieżącej konserwacji, przy czym dopuszcza się stosowanie wyrobów budowlanych innych niż użyto w stanie pierwotnym. A więc remont środka to wszystkie nakłady związane z podtrzymaniem bądź odtworzeniem wartości użytkowej środka trwałego (stanu pierwotnego), przez naprawę lub wymianę zużytych elementów, jeśli zmienia to charakteru oraz funkcji środka trwałego. Konserwacja środka trwałego Konserwacja środka trwałego ma na celu zachowanie i zabezpieczenie należytego stanu technicznego, czyli stanu pierwotnego, zapobieganie zniszczeniu oraz umożliwienie korzystania z danego środka trwałego zgodnie z jego przeznaczeniem, nie powodując zmiany jego zastosowania czy funkcji. Prace konserwacyjne to np. okresowe przeglądy maszyn produkcyjnych, połączone z ich czyszczeniem i uzupełnieniem płynów co ma na celu zapewnienie sprawności takim urządzeniom oraz zapobieganie awariom. Modernizacja środka trwałego Ustawa o PIT (Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. 1991 Nr 80 poz. 350)) wskazuje, że modernizacja środka trwałego następuje przez przebudowę, rozbudowę, rekonstrukcję, adaptację lub modernizację, gdy suma wydatków poniesionych na przebudowę, rozbudowę, rekonstrukcję, adaptację lub modernizację w danym roku podatkowym przekracza 10.000 zł, oraz gdy poniesione wydatki powodują wzrost wartości użytkowej w stosunku do wartości z dnia przyjęcia środków trwałych do używania, mierzonej w szczególności okresem używania, zdolnością wytwórczą, jakością produktów uzyskiwanych za pomocą ulepszonych środków trwałych i kosztami ich eksploatacji. W myśl przepisów za modernizację środka trwałego należy uznać wszelkie wydatki poniesione na podniesienie standardu składnika majątku, poprawy jego funkcjonalności, jego rozbudowy oraz zmiany jego cech i właściwości np. przez adaptację do pełnienia nowej funkcji, co w efekcie prowadzi do zwiększenia jego wartości. Będzie to np. zainstalowanie windy w budynku lub wyposażenie budynku w klimatyzację. Remont a modernizacja Rozróżnienie definicji remontu i modernizacji jest istotne z punktu widzenia prawa podatkowego, ponieważ koszty związane z tymi kategoriami są inaczej ujmowane w ewidencjach księgowych. Przed kwalifikacją określonych wydatków jako wydatki na remont czy na modernizację danego środka trwałego trzeba dokładnie określić zakres wykonanych prac oraz innych czynności w porównaniu ze stanem pierwotnym. Modernizacja podlega amortyzacji Wydatki związane z remontem środka trwałego w momencie ich poniesienia podlegają bezpośredniemu zaliczeniu do kosztów uzyskania przychodu. Wydatków poniesionych na modernizację środka trwałego nie wrzucamy bezpośrednio w koszty. Zwiększają one wartość początkową danego składnika majątku, a ich zaliczenie do kosztów nastąpi poprzez odpisy amortyzacyjne. Trzeba jednak zaznaczyć, że kiedy wydatek związany z modernizacją nie przekroczy kwoty 10.000 zł, będzie zaliczany bezpośrednio do kosztów uzyskania przychodu i nie będzie podlegał amortyzacji. Reasumując wydatki poniesione na modernizację środka trwałego, o łącznej kwocie (w danym roku podatkowym) przekraczającej 10.000 zł, zwiększają wartość początkową środka trwałego i podlegają amortyzacji. Pozostałe wydatki na modernizację (o kwocie niższej niż 10.000 zł) lub te kwalifikowane jako remont czy konserwacja, są zaliczane bezpośrednio do kosztów uzyskania przychodów i nie zwiększają wartości początkowej środka trwałego.

Dobra osobiste są to chronione prawem dobra niemajątkowe, przysługujące każdej osobie fizycznej, osobom prawnym, a także jednostkom organizacyjnym nieposiadającej osobowości prawnej, której przepisy odrębne przyznają zdolność prawnej (np. spółki osobowe i wspólnoty mieszkaniowe).

Ciągła rywalizacja i pogoń za zyskiem to obraz biznesu, jaki mamy na co dzień. Zasady kapitalistycznej gospodarki raczej nie kojarzą nam się z zachowaniem etycznym. Nic bardziej mylnego. To, jakimi zasadami kieruje się przedsiębiorca w relacjach ze swoimi klientami, pracownikami i kontrahentami, ma ogromny wpływ na jego reputację. Zła — może zaszkodzić firmie, dobra — pomóc znaleźć nowych klientów. Z tego artykułu dowiesz się, czym jest etyka w biznesie i dlaczego jest taka ważna w relacjach biznesowych.

Znane przysłowie mówi „czas to pieniądz”. Trudno się z nim nie zgodzić. Czas jest zasobem ograniczonym, dlatego musimy nim zarządzać z głową. Im bardziej skutecznie potrafimy nim zarządzać, tym więcej rzeczy jesteśmy w stanie wykonać. Z tego artykułu dowiesz się, jak zarządzać czasem i jak robić to skutecznie.

Sprzedaż jest zawsze obarczona jakimś ryzykiem, stąd wystawienie faktury może nie zakończyć sprawy. Jeśli okaże się, że dokument zawiera pewne błędy, wówczas potrzebne będzie ich skorygowanie nowym dokumentem. I tak zależnie od tego, czy korekta będzie wpływała in plus czy in minus, inna będzie jej interpretacja w kontekście podatku dochodowego oraz podatku od towarów i usług. Jak je rozliczać?