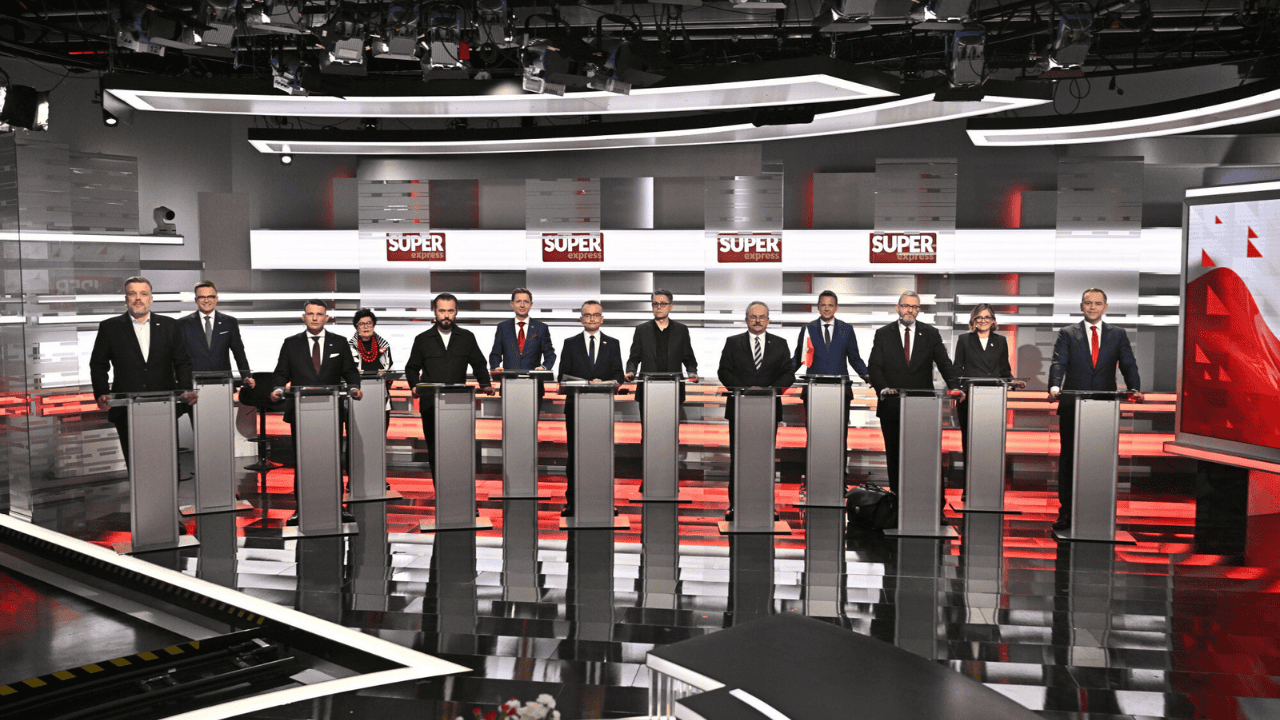

Santander sprzedany. Wiadomo, kto przejmie wielki bank w Polsce. Zmiany dotkną ok. 6 mln klientów

Trzeci największy bank w Polsce przejęty – wynika z poniedziałkowego oświadczenia nowego właściciela Santander Bank Polska. Tę transakcję przewidzieli polscy analitycy makroekonomiczni, poprawnie typując nabywcę. Spółka zabrała już głos: z oświadczenie wynika kilka ciekawych niuansów, a całość ma być kluczowym ruchem w ich strategicznej układance.

Santander Bank Polski sprzedany. Austriacy wydali 7 miliardów euro

Sprzedaż Santandera ogłoszona w poniedziałek 5 maja to tak naprawdę dwie transakcje, o których jednocześnie zaraportowała austriacka spółka Erste Group. Informacja o transakcji została przekazana niedługo, niecały miesiąc, po tym, jak polscy analitycy m.in. z mBanku spekulowali o przejęciu właśnie z udziałem Erste Group.

Nieoficjalnie wiadomo już, że Santander Polska zmieni nazwę – nowe władze najpewniej postawią na rebranding, co oznacza, że w Polsce wkrótce pojawi się nowa marka, a czerwono białe logo zniknie bezpowrotnie. To przejęcie bezpośrednio dotyczy ok. 6 mln polskich klientów.

Więcej o sprawie: Trzeci największy bank w Polsce na sprzedaż. Chętni do przejęcia z obu stron granicy

Santander Bank Polska przejęty przez Austriaków. Zdradzili część planów

Erste już w zeszłym roku raportował w swoich opracowaniach finansowych, że szuka podmiotu do przejęcia w naszej części Europy. To gigant operujący swoimi markami z sektora bankowego w Czechach, Austrii, Słowacji, Węgrach, Chorwacji, Rumunii czy Serbii. Teraz, przy okazji przejęcia polskiego oddziału Santandera, do jego portfolio trafił pierwszy reprezentant znad Wisły.

W ramach transferu za 7 mld euro (ok. 30 mld zł) Erste nabyła prawa do 49 proc. udziałów w Santander Bank Polska Group S.A. i 50 proc. w spółce Santander Towarzystwo Funduszy Inwestycyjnych S.A. Oba przejęcia zostały przeprowadzone pomiędzy Austriakami a hiszpańskimi właścicielami Santandera – Banco Santander S.A. Inna sprawa, że na koniec ostatniej sesji giełdowej Santander Bank Polska był wyceniany na 60,3 miliarda złotych. Jednak już na poniedziałkowym otwarciu kurs runął o 5,3 proc. w zaledwie kilka minut, osiągając poziom 550 zł za akcję.

Peter Bosek, CEO Erste, w komunikacie publikowanym przez zarząd spółki precyzuje długoterminowy plan austriackiej spółki:

[…] realizujemy wieloletni cel strategiczny: jako wiodący kredytodawca w Europie Środkowo-Wschodniej nadal poszerzamy naszą obecność w regionie i rozszerzamy działalność na jeden z najbardziej dynamicznych i dochodowych rynków bankowych w Europie.

Zgadza się, a “najbardziej dynamiczny i dochodowy rynek bankowy w Europie” to Polska: na przestrzeni minionej 25-latki notujemy najwyższy wzrost PKB. Erste precyzyjnie wyliczył, jak przełoży się to na dochody sektora bankowego. Podaje też wymierne korzyści z przejęcia Santandera i skaluje je na Europę.

Dodając Santander Bank Polska do swojego zasięgu, Erste Group zwiększyłoby swoją całkowitą bazę klientów o ~36 proc., do ~23 milionów klientów, a bazę klientów w Europie Środkowo-Wschodniej o ~50 proc., co pozwoliłoby jej dotrzeć do ~18 milionów klientów poza Austrią. Potencjalna populacja bankowa Erste Group w Europie Środkowo-Wschodniej wzrosłaby o około 66 proc. do 78 milionów - czytamy w raporcie.

"Polski rynek okazał się odporny na kryzysy finansowe"

W serwisie LinkedIn Bosek ocenił, że polski rynek oparł się kryzysowi finansowemu, a przy tym nadal generuje imponujący wzrost: "Stanowi decydujący element naszej strategicznej układanki”. Odniósł się nawet do prokonkurencyjnych nastrojów, panujących w Europie od czasu publikacji Raportu Draghiego.

Ci, którzy mnie znają, wiedzą, że naprawdę wierzę w Europę. Nasz kontynent to przestrzeń nieograniczonych możliwości, wspólnych obowiązków i cennych wartości. Jesteśmy gotowi przyczynić się do realizacji wizji silniejszej Europy, uwolnić jej potencjał i pozytywnie patrzeć w przyszłość. Wszyscy czytaliśmy raport Draghiego. Dzisiejszym krokiem przyczyniamy się do transgranicznej konsolidacji i wzmocnienia europejskiego rynku.

Zobacz też: Biała plama na mapie Polski. Turyści zaglądają tu rzadziej, niż na Podlasie. To unikat w skali Europy

"Kupują "za gotówkę". To najprawdopodobniej nie koniec przejęć

Erste informuje, że inwestycję zrealizuje “wyłącznie z zasobów wewnętrznych”. Z tym jednak różnicowaniem, że spółka wycofa się z planowanego wykupu akcji własnych (ok. 700 mln euro, ta decyzja została ogłoszona 27 lutego 2025 r.) i obniżonego – tymczasowo – wskaźnika dywidendy dla udziałowców. Obecnie ma sięgnąć max. 10 proc. zysku za 2025 r.

Ze stanowiska spółki wynika jeszcze jedno – zapowiedź dalszej ekspansji. Erste wraz z właściwą spółką hiszpańskiego Santandera (Banco Santander) miałaby nawiązać strategiczne partnerstwo w zakresie “bankowości korporacyjnej i inwestycyjnej […] oraz płatności w kluczowych regionach". Potencjalnie może to oznaczać kolejne przejęcia, zwłaszcza że Santander jest potentatem także poza Europą – w obu Amerykach, a Erste właśnie zdominował środkowo-wschodnią Europę.

Współpraca ta będzie miała na celu wykorzystanie zasięgu, możliwości produktowych i klientów każdego z banków poprzez połączenie doświadczenia Erste Group w Europie Środkowo-Wschodniej, a teraz także w Polsce, z wiodącą pozycją Santander Group w Wielkiej Brytanii, Europie i obu Amerykach.