Coraz więcej banków w tarapatach. Przez pandemię mają dużo mniejsze możliwości działania

Z tego artykułu dowiesz się:

Jak pandemia COVID-19 wpływa na sektor bankowy

Czemu ryzyko kredytowe jest tak wysokie

Czy klient biznesowy wpływa na bankowość

Bankowość w dobie pandemii

Deloitte w najnowszym raporcie podkreśla, że banki europejskie zwiększyły odpisy na ryzyko kredytowe ponad dwukrotnie w 2020 r. wobec danych z 2019 r. Polskie banki są w odrobinę lepszej sytuacji, bowiem rezerwy kredytowe zwiększyły o 50 proc. w skali rok do roku.

Eksperci Deloitte cytowani przez money.pl podkreślają, że "w najbliższym czasie należy spodziewać się wzmożonej sprzedaży portfeli kredytów przeterminowanych przez banki". W trzecim kwartale sytuacja się ustabilizowała, jednakże ryzyko wciąż pozostaje wysokie.

- Polskie banki w nieco mniejszym stopniu dokonywały odpisów ze względu na ryzyko kredytowe, niż największe banki w Europie. Uzasadnieniem takiego podejścia był lepszy od krajów Europy Zachodniej stan polskiej gospodarki - mówi Przemysław Szczygielski z Deloitte.

Ze wszystkich polskich banków najwięcej odpisów rezerw kredytowych dokonał Bank Pekao S.A. Tamtejszy wzrost ryzyka wyniósł 2/2 w skali rok do roku, natomiast średnia rynkowa była równa 1,5.

Okazuje się, że dla banków największego ryzyka nie stanowią kredytobiorcy indywidualni, a korporacyjni. Sektor bankowości uważa, że przez pandemię koronawirusa oraz zamknięcie gospodarki, firmy mogą mieć problem ze spłatą swoich zobowiązań. Ryzykowni są przede wszystkim przedsiębiorcy korzystający z rządowej pomocy. Pieniądze w przelewie z takiego źródła mogą pozbawić nas szansy otrzymania kredytu.

Bankowość i ryzyko kredytowe

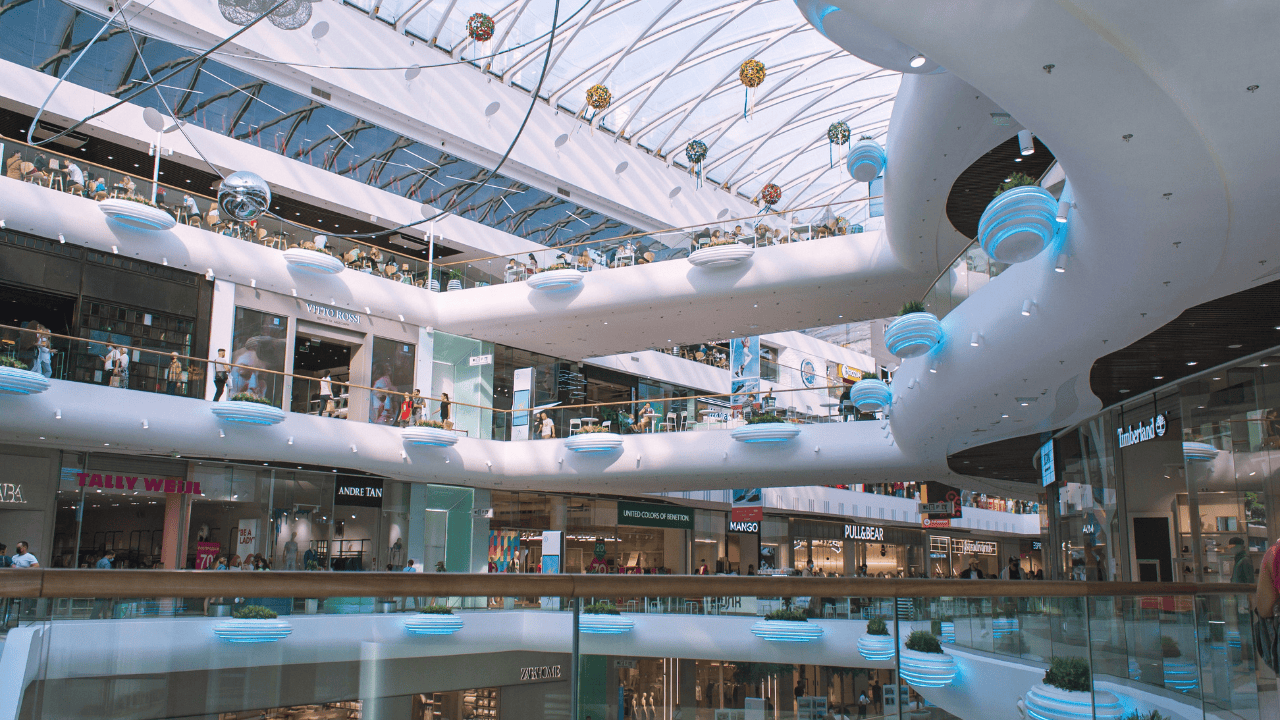

- Dopiero, gdy ta pomoc się skończy, będzie można ocenić prawdziwą skalę problemów z regulowaniem spłaty kredytów przez polskie firmy. Są oczywiście branże, które są beneficjentami ostatnich miesięcy, jak chociażby e-commerce czy magazyny. Po drugiej stronie znajduje się inna część branży nieruchomości komercyjnych, na przykład hotele, galerie handlowe czy biura. I to one mogą mieć problem z uregulowaniem swoich należności kredytowych, szczególnie, gdy nie będą już objęte pomocą z Tarczy PFR - tłumaczy Marek Lusztyn, wiceprezes zarządu mBanku SA.

Niektóre podmioty mogą mieć problemy z płynnością finansową. Mariusz Cholewa, prezes zarządu Biura Informacji Kredytowej tłumaczy, że należy dokładnie przeanalizować każdą branżę i to, jakiej pomocy potrzebuje dany podmiot.

- W ubiegłym roku zawiązaliśmy znaczące rezerwy na potencjalne straty związane z COVID-19. Zatem zabezpieczyliśmy bank przed ewentualnymi konsekwencjami pandemii. Zakładamy, że zakończony z sukcesem program szczepień zbiegnie się w czasie z luzowaniem obostrzeń. Przykład Chin pokazuje, że w takiej sytuacji firmy mogą liczyć na efekt odroczonego popytu, co powinno znacznie poprawić ich sytuację. Nie zmienia to jednak faktu, że w najbliższym czasie biznes wciąż będzie odczuwał skutki pandemii COVID-19 - optymistycznie w przyszłość patrzy Marcin Gadomski, wiceprezes zarządu Pekao SA cytowany przez money.pl.

Międzynarodowe raporty oraz dane z polskiego rynku pokazują, że banki różnie podchodzą do ryzyka kredytowego. Paneliści konferencji pod patronatem Deloitte uważają, że w takiej sytuacji pomogłoby ujednolicenie wskaźników makroekonomicznych. Jednocześnie problemy przedsiębiorców mogą doprowadzić do tego, że banki będą zmuszone do uruchomienia kolejnych rezerw kredytowych.