Duży problem banków. Są masowo pozywane przez klientów

Jak wynika z danych z sądów okręgowych z całego kraju, w I kwartale br. wpłynęło do nich o prawie 14% więcej spraw frankowych niż w analogicznym okresie 2022 roku. Zdecydowanie najwięcej pozwów złożono w Sądzie Okręgowym w Warszawie. W niektórych mniejszych sądach widoczne są wzrosty nawet o 200%. Według ekspertów, o ile nic nowego nie wydarzy się na rynku, wpływy spraw frankowych będą rosły jeszcze nawet w połowie 2024 roku.

Frankowicze i banki nie odpuszczają

Według danych udostępnionych przez 47 sądów okręgowych, w I kw. 2023 roku wpłynęło do nich ponad 18,3 tys. spraw frankowych. To o 13,6% więcej niż w analogicznym okresie ubiegłego roku, kiedy takich przypadków było niespełna 16,2 tys. W opinii adwokata Jakuba Bartosiaka z Kancelarii MBM Legal, ww. wzrost nie jest zaskakujący. Wiedza o wadliwości umów jest coraz bardziej powszechna wśród kredytobiorców. Orzecznictwo sądów jest też w zasadzie jednoznacznie korzystne. Te okoliczności najbardziej wpływają na decyzję konsumentów o wstąpieniu na drogę sądową. Istotne jest także zawieszanie przez sądy płatności rat kredytu na czas procesu.

– Taki wzrost spraw frankowych w sądach wynika z dwóch czynników. Po pierwsze, coraz szerzej kolportowane są informacje o ogromnej skuteczności zakładanych przez frankowiczów spraw, co zachęca kolejnych kredytobiorców do składania pozwów. Poza tym sami prawnicy też nakłaniają do pozywania banków, bo jest to dla nich wciąż żyła złota. Jedna z największych kancelarii zajmujących się kredytami frankowymi pochwaliła się nawet, że jej zysk operacyjny w 2022 roku wzrósł o 520% – komentuje Piotr Kuczyński, analityk rynków finansowych z Domu Inwestycyjnego Xelion.

Nawet trzycyfrowe wzrosty

Kierowanie spraw do ww. sądu wynikało z obaw kredytobiorców przed niekorzystnym rozpoznaniem ich sprawy. Upowszechnienie się poprawnego orzecznictwa w sądach okręgowych i – co równie ważne – w apelacyjnych wpłynęło na ograniczenie tych obaw. Liczba spraw kredytowych, które trafiają do poszczególnych sądów, wynika też wprost z liczby mieszkańców danego okręgu – analizuje mec. Bartosiak.

Liczba pozwów złożonych w SO w Warszawie spadła rdr. o ok. 20,5%. Spadki, ale mniejsze, dotyczą tylko kilku innych sądów w dużych miastach. Natomiast w zdecydowanej większości sądów wzrosty są dwucyfrowe, a zdarzają się też nawet trzycyfrowe.

– W Warszawie liczba pozwów będzie zdecydowanie maleć z uwagi na zmianę przepisów o właściwości sądów w sprawach frankowych. Będzie można w związku z tym zaobserwować odwrotny trend w sądach mniejszych, które jako wyłącznie właściwe będą musiały sprawy frankowe przyjąć do rozpoznania – stwierdza radca prawny Adrian Goska.

Wpływ spraw frankowych do sądów będzie rósł

– Oceniam, iż w 2023 roku i jeszcze w pierwszej połowie 2024 roku wpływ spraw frankowych do sądów będzie rósł. To będzie nie tylko efekt korzystnego orzecznictwa TSUE, którego prawnicy frankowiczów się spodziewają, ale również – coraz większej motywacji niezdecydowanych do tej pory kredytobiorców. Kurs franka do złotego oraz rosnąca inflacja, być może też dalszy wzrost stóp procentowych w Szwajcarii będą kolejnymi czynnikami motywującym do złożenia pozwu – dodaje radca prawny Adrian Goska z Kancelarii SubiGo.

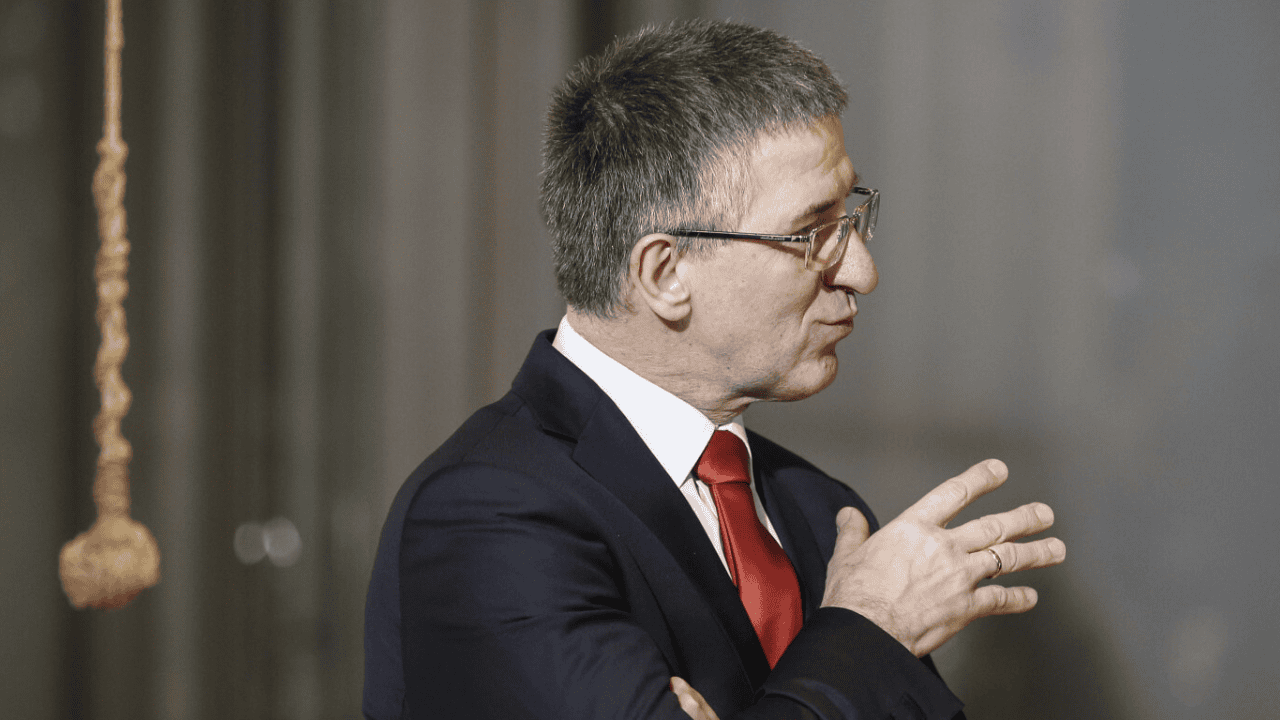

Zarówno frankowicze, jak i banki nie chcą się poddać. Zdaniem Piotra Kuczyńskiego, tzw. czerwoną linię dla nich mogą wyznaczyć rządzący wraz z KNF. Urząd pracuje od dawna nad projektem ustawy wcielającej w życie złożone już 3 lata temu propozycje jego szefa – profesora Jacka Jastrzębskiego. Jak zaznacza ekspert, przewalutowanie kredytu według kursu NBP z dnia zaciągnięcia umowy uderzałoby w banki mniej niż unieważnienie umowy, ale dawałoby szybką ugodę, co kredytobiorca powinien docenić. Jednak problem w tym, że rządzący zdają się nie popierać takiego rozwiązania. Analityk rynków finansowych z DI Xelion zakłada, że bardzo wielu frankowiczów zdecydowanie będzie wolało szybką ugodę na warunkach KNF-u niż wieloletni spór sądowy. Bank przecież się nie podda. Będzie apelował aż do Sądu Najwyższego, co może zabrać nawet od 3 do 5 lat.

źródło: MondayNews Polska